こんにちは。本日はイントラスト(7191)について調べてみました。

結論としては今後の成長性に期待をして、いくらか購入をしてみたいと思いました。

株式会社イントラストとは

会社概要

【特色】家賃債務保証を軸に介護・医療費用保証も手がける。不動産、金融の業務受託が第2の柱。無借金

【単独事業】総合保証サービス100 <20・3>

【比較会社】 7183 あんしん保 7187 Jリース 7196 Casa

四季報オンラインより引用(https://shikiho.jp/stocks/7191/)

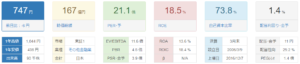

株価・財務情報

2021年2月10日時点

バフェットコードより引用(https://www.buffett-code.com/company/7191/)

株探より引用(https://kabutan.jp/stock/finance?code=7191)

- PER、PBRの指標的には少し割高感があるように感じます。配当利回りは1.4%と決して高くない水準ですが配当性向が既に30%近くあるので適正なレベルで配当を実施してくれている会社だと思われます。財務面では無借金経営である点、自己資本比率の高さからも財務状況としてはまず問題ないと思われます。

-

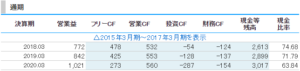

キャッシュフローに関して

株探より引用(https://kabutan.jp/stock/finance?code=7191)

毎年安定的に営業CFはプラスとなっており、本業で稼いだキャッシュを投資に回せているようです。なお、財務CFのマイナスはほとんどが配当金の支払いによるもののようです。フリーCFは上場を果たした2017年3月期より継続してプラスとなっており、先の財務情報でもわかるように毎年利益剰余金が積みあがっているようです。

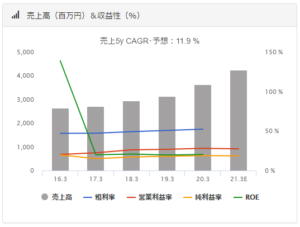

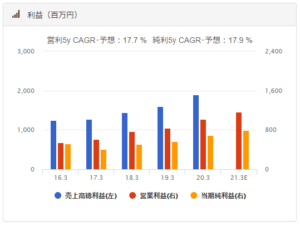

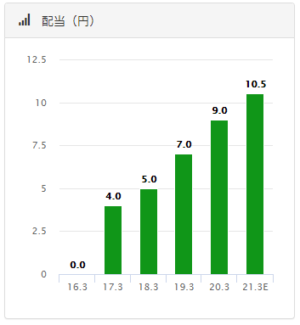

売上高、営業利益率、配当の成長性

- 売り上げ、経常利益共に毎年10%以上の右肩成長を続けています。また、このコロナ禍においても直近の20年10月~12月の第3四半期でもしっかりとプラス成長を果たしており、今後も継続的な成長が期待できるのではないでしょうか。

- 配当も利益の成長に追随する形でしっかりと毎年増配されています。会社の株主への還元方針として「業績と連動した安定的な配当の継続」が掲げられており、今後も利益の拡大が続く限り増配が期待できそうですね。また、利益剰余金が積みあがっていることからも自社株買いなどでの還元策もいつかは出てくるのではないでしょうか。

-

今後のビジネス動向に関して

それではイントラストの事業に関して内容を見ていきたいと思います。

同社の事業としては大きく分けて、保証事業とソリューション事業の2つとなります。

保証事業

家賃債務保証:入居者さまがお部屋を借りる際の連帯保証人を弊社がお引き受けし、管理会社さまにおける賃料等の滞納リスクを保証する商品です。

これにより管理会社さまは督促・回収業務から解放され、入居者さまは連帯保証人の準備が不要となります。イントラストHP 事業内容より引用(https://www.entrust-inc.jp/service/)

このビジネスからイントラストがどのように利益を出しているのか、同社のHPからは確認ができませんでしたが、同業他社のHPでは「初回保証料:月額総賃料の100%、1年経過以降保証料:月額賃金の10%」という形で稼ぐビジネスモデルのようです。今はやりのSaasビジネスモデルとして期待できそうですね。

イントラストでは家賃保証からの横展開で医療費・介護費・養育費保証サービスにも新たに事業を展開・市場開拓をおこなっており、こちらが順調に成長、同社の売り上げ・利益拡大を牽引している点も魅力です。

ソリューション事業

家賃債務保証の事業を通じて蓄積したノウハウを活用して、不動産管理会社等から業務を受託し、入居者の審査業務や家賃回収業務などを代行することによる手数料ビジネスとなります。詳細の情報は不明でしたが、こちらも契約打ち切りとならない限りは継続して業務を代行・手数料を稼ぐストックビジネスになるものと思われます。保有契約件数も毎年右肩上がりで増えており、手数料収入も右肩上がりで増えているようです。

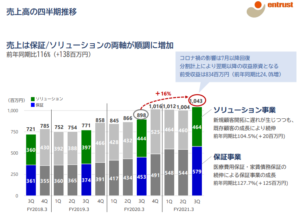

各事業の成長率

イントラストIR資料より引用(https://www.entrust-inc.jp/ir/library_presentation.html)

保証事業・ソリューション事業共に成長を遂げていますが。中でも保証事業が前年同期比+27.7%(+125百万円)と大きく成長し、全体を牽引しているようです。会社全体で見た際には、今年度は3Qが終わった時点で昨年比で売上高+17.3%、営業利益は+12%という状況となっています。コロナ禍においても着実に成長しており、かつ営業利益も20%台後半を変わらずキープしています。

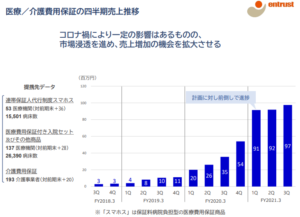

イントラストIR資料より引用(https://www.entrust-inc.jp/ir/library_presentation.html)

新たに市場開拓中の医療費・介護費保証の事業も上記グラフの通り順調に成長してきているようですね。

投資判断 → 買い

以下の点を踏まえて、100株もしくは200株の購入を検討したいと思います。

・売上/利益の成長実績

・ストック収入のビジネスモデル

・新規ビジネス拡大による今後の成長性

・競合他社と比較した際に非常に高い経常利益率(27.5%)

最後までご覧いただきありがとうございました! 以上ハシモでした!

あくまで投資は自己責任でお願いします。

コメント